İş dünyasının krediye erişim sorunlarını son 1,5 yıldır mütemadiyen dile getirdiğini görüyoruz. Yıl başı sonrası kredi genişlemesinin yaşanacağına dair beyanatlar ve ayrıca KGF paketi açıklaması iş dünyasının bakışındaki kısmi iyileşmeyi kısmen açıklamaktadır.

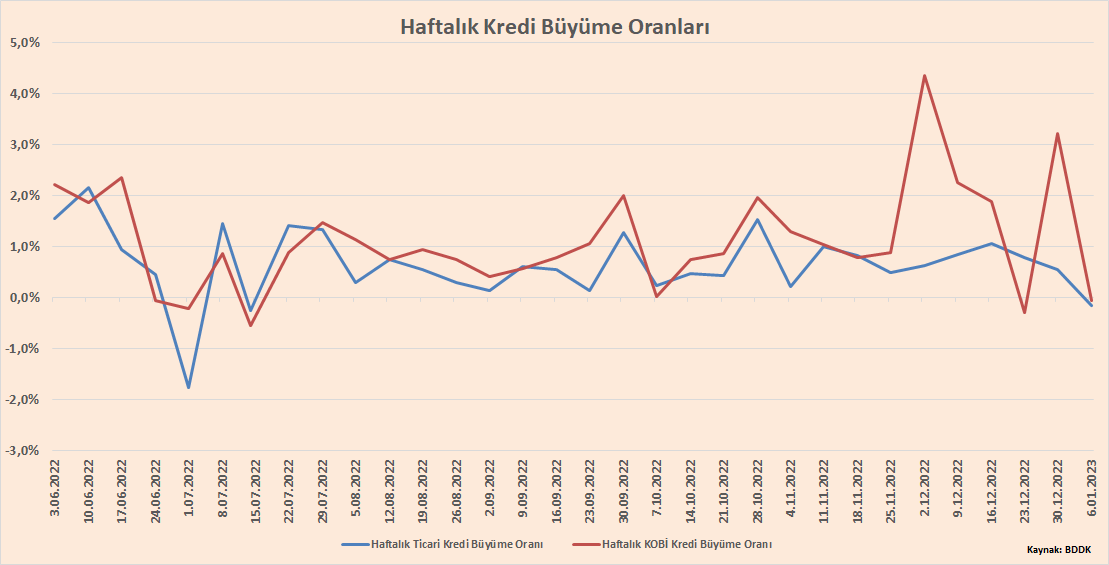

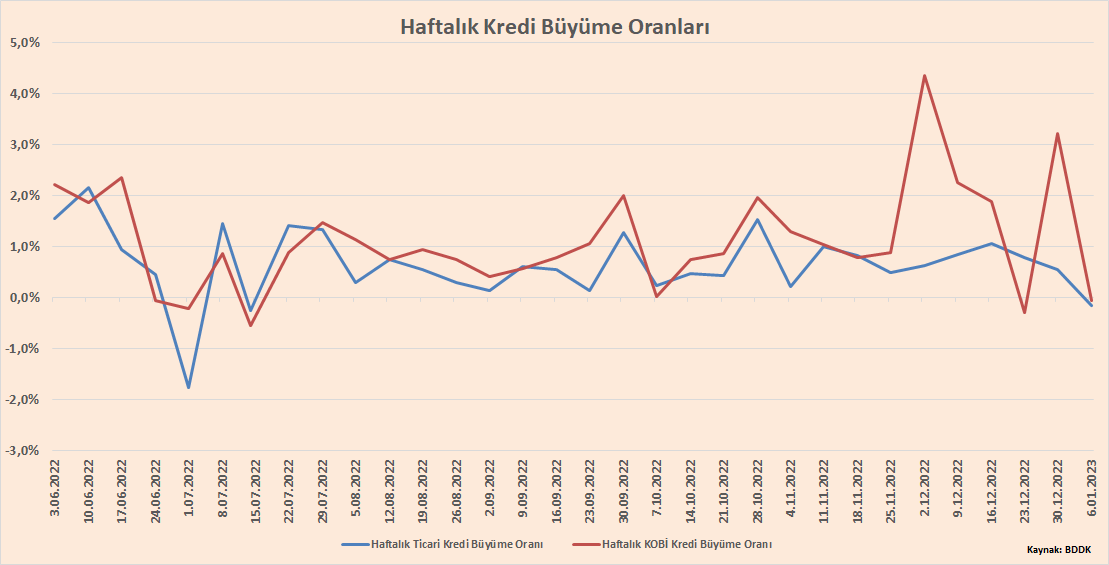

Ticari ve KOBİ kredilerindeki haftalık büyüme hızlarına baktığımızda son haftalarda KOBİ kredilerinin daha hızlı büyüdüğünü görüyoruz.

Grafik-1: Haftalık Kredi Büyüme Hızları

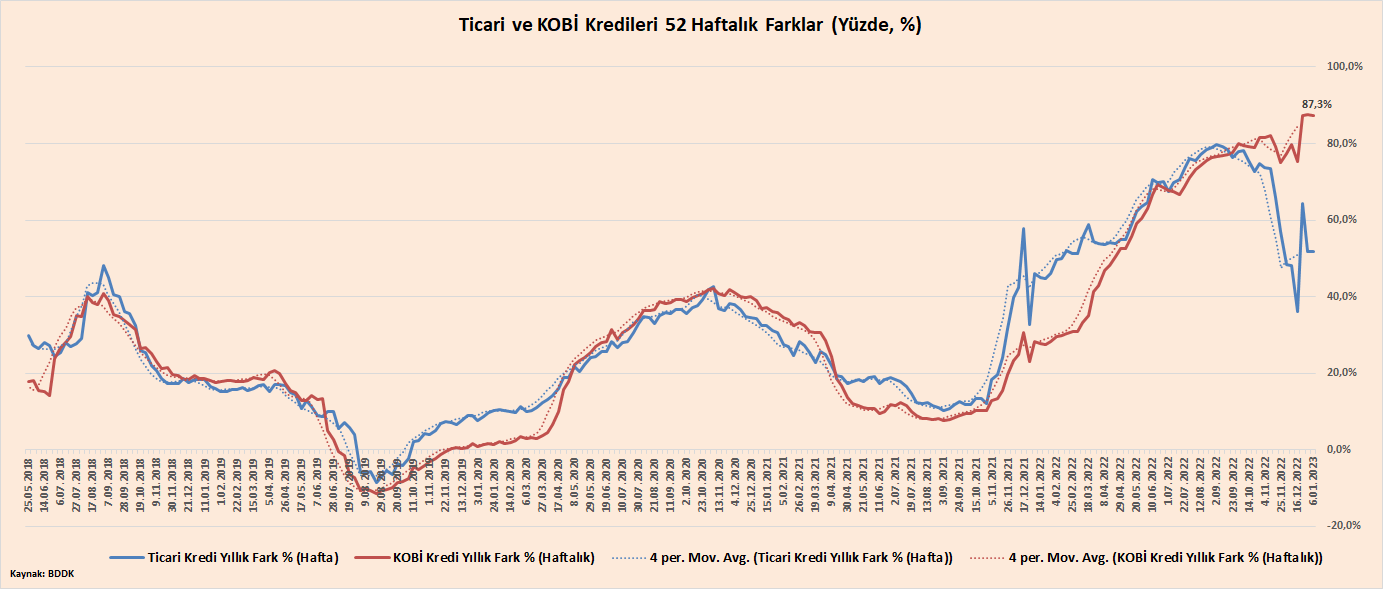

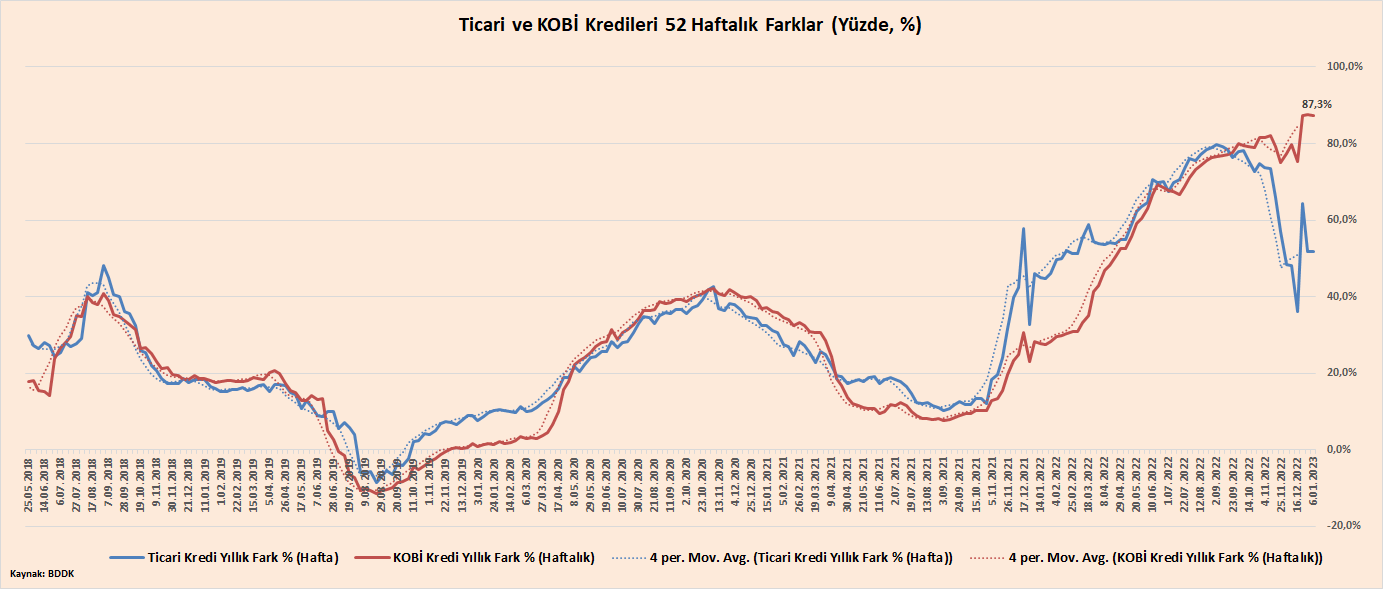

Grafik-2’deki 52 hafta farklık büyüme oranları görünüyor. KOBİ kredilerindeki artış ticari kredilerin oldukça üzerinde görünse de 2021 ortasından 2022 yılı ortasına kadar ticari kredilerdeki artış hızını KOBİ kredilerinin üzerinde seyretmiş olduğunu belirtmeliyiz.

Grafik-2: 52 Haftalık Kredi Büyümeleri

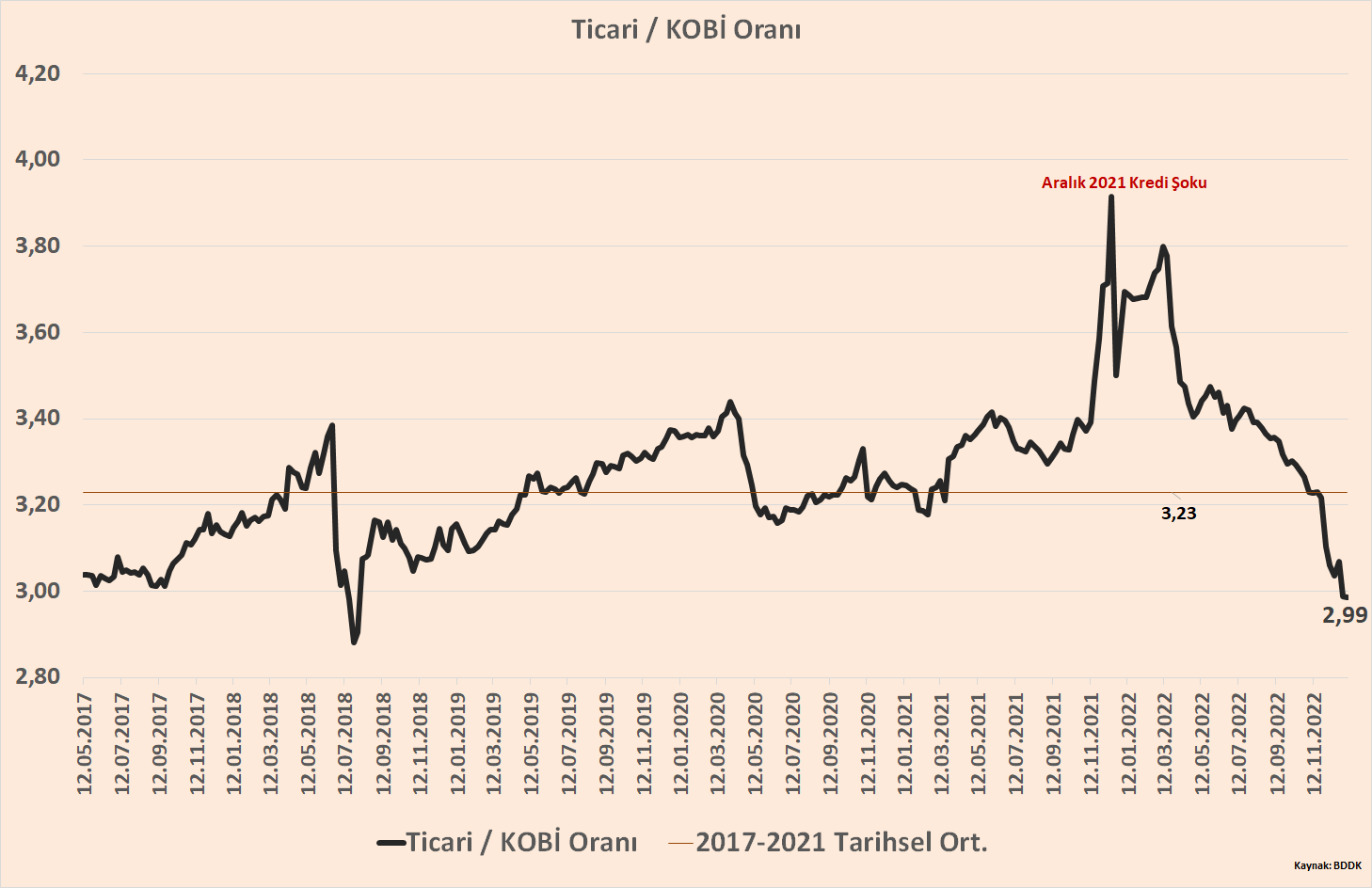

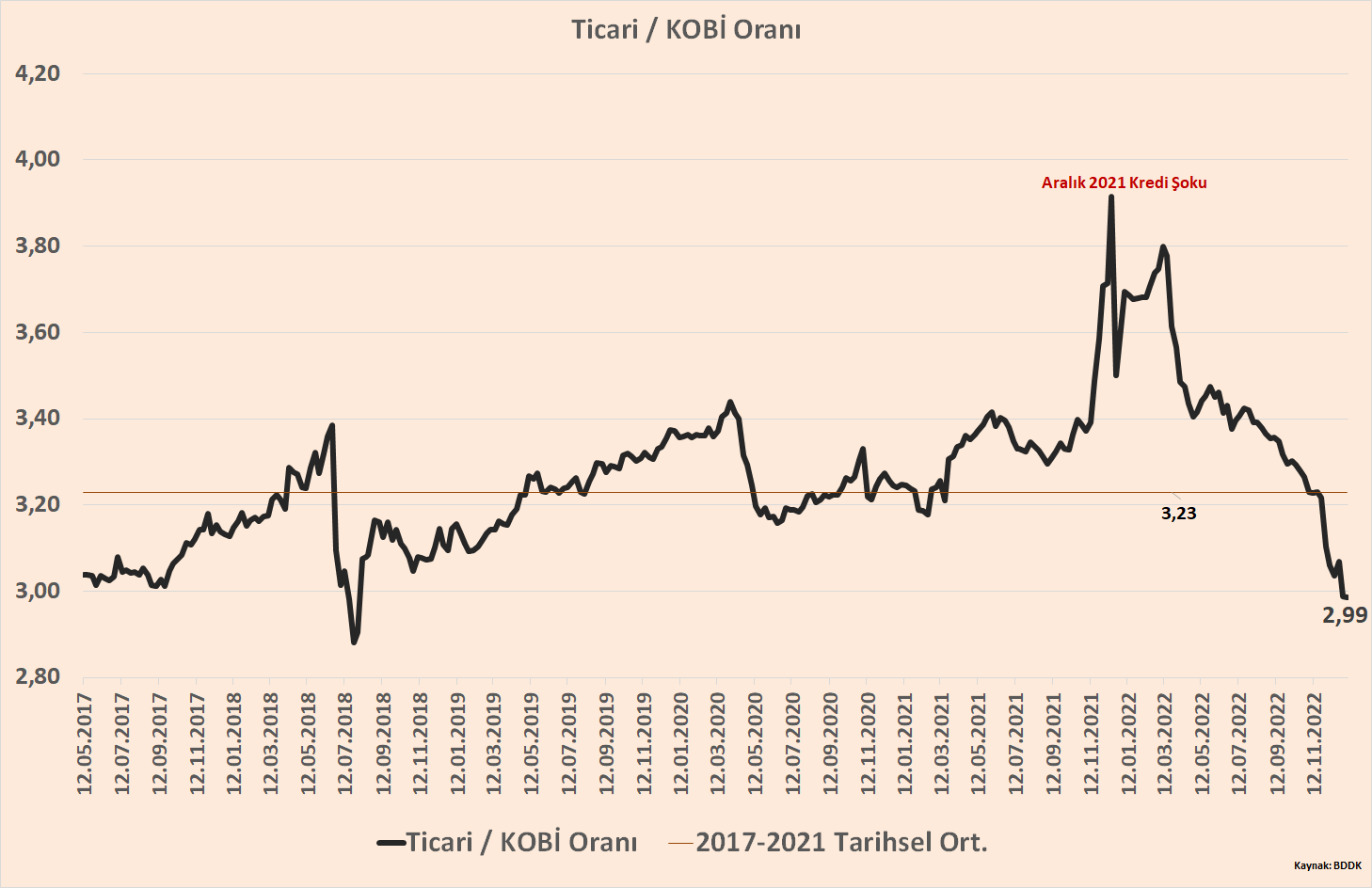

KOBİ kredileri ve ticari kredilerin seyrini daha yakından incelemek için Grafik-3’teki gibi oranlarına bakabiliriz. Ticari Kredilerin KOBİ kredilerine oranı tarihsel olarak 3,23 iken Kasım 2022'den beri bu ortalamanın hızla altına düşmüştür. Yukarıda belirttiğimiz gibi 2021’den 2022 ortalarına kadar kredi hacmindeki seyir daha çok ticari krediler lehine gelişmiştir.

Grafik-3: KOBİ-Ticari

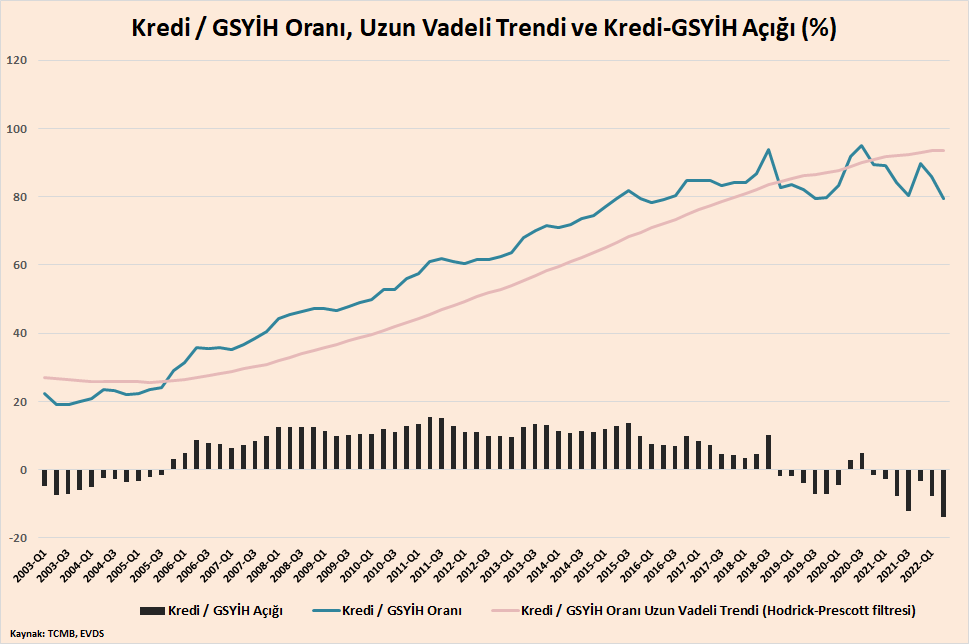

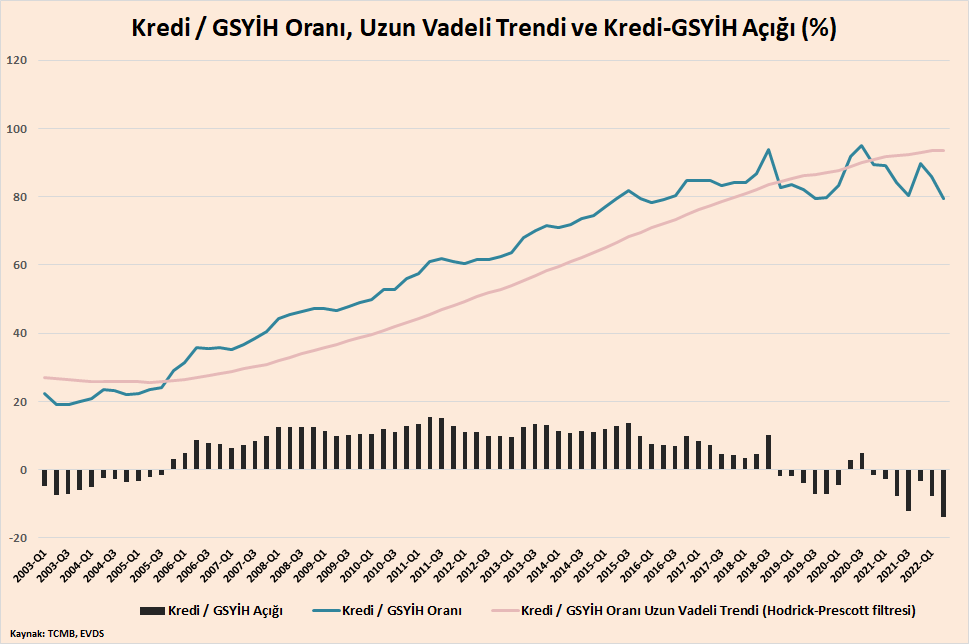

Kredilerin artış trendindeki farklılaşmalara Grafik-4’teki çeyreklik Kredi-GSYİH açığı verisinden ulaşılabilir. Kredi-GSYİH açığı; Kredi/GSYİH oranı ve bu oranın uzun vadeli eğilimi arasındaki fark olarak tanımlanmaktadır. Grafik-4'te uzun vadeli trendin altında bir kredi-GSYİH oranı görülmektedir.

Grafik-4

2023’te 15 trilyonun üzerinde bir nominal GSYİH'e ulaşılacağı tahmin edilirken 250 milyar TL gibi KGF kredileri kısmi bir rahatlama getireceği düşünülmektedir.

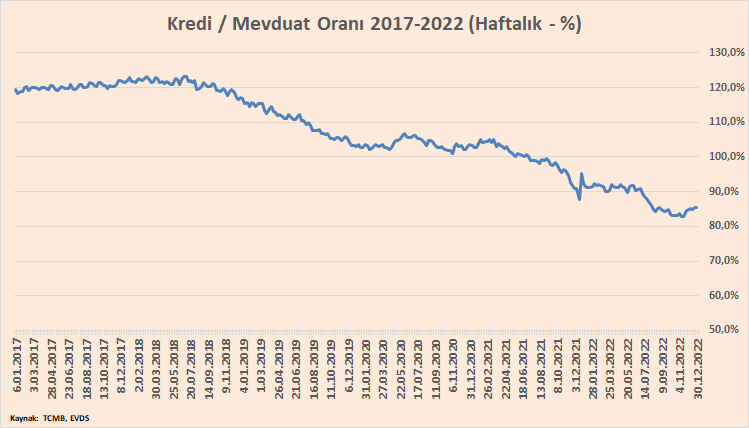

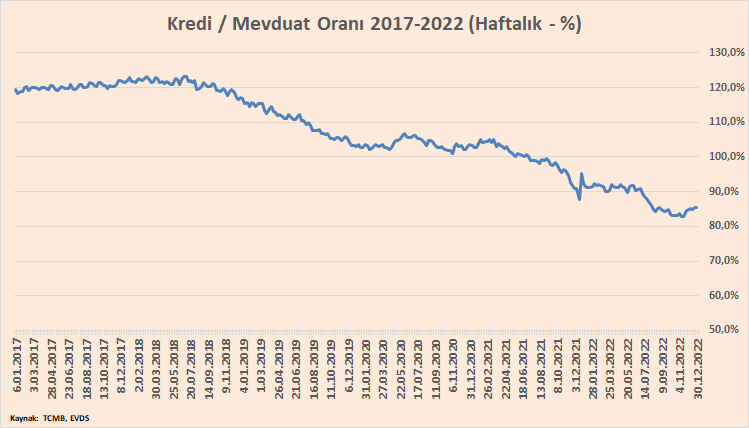

Bankacılık sektörünün uzun vadeli trende kıyasla sınır kredi hacmi yarattığının bir göstergesi de kredi-mevduat oranıdır. Grafik-5’ten görüldüğü gibi uzun yıllardır yüzde 100’ün üzerinde olan kredi-mevduat oranı hızla gerileyerek yüzde 80’lere gelmiştir. Buna göre bankalar kredi kullandırımında geçmiş yıllara göre daha sınırlı davranmaktadır. Aralık 2022 itibariyle yıllık ÜFE artışı baz etkisiyle ekimde yüzde 136’dan yüzde 97,7’ye geriledi; fakat kredi tarafına bakıldığında toplam kredi hacminde yüzde 55, ticari kredilerde yüzde 51 ve KOBİ kredilerinde -baz etkisiyle beraber- yüzde 87 kadar artış gerçekleştiği görülüyor.

Grafik-5: KMO

2022 yılında ticari kredi faizleri alınan tedbirler ile gerilerken sorunlu krediler de hızla geriledi. Ancak diğer yandan işletmeler düşük reel faiz oranlarına rağmen sınırlı kredi hacmi altında işletme sermayesi ve kapasite yatırımları için finansman bulmakta zorlandı.

Kaynak: BDDK, TCMB